Pajak Penghasilan (PPh) Pasal 21 adalah jenis pajak yang dibebankan kepada wajib pajak orang pribadi atas penghasilannya yang berasal dari pekerjaan, usaha, dan/atau kegiatan lainnya.

PPh Pasal 21 memiliki peranan penting dalam sistem perpajakan Indonesia, karena merupakan salah satu sumber pendapatan negara yang cukup besar. Selain itu, PPh Pasal 21 juga berfungsi untuk pemerataan beban pajak dan keadilan sosial, karena pajak ini dikenakan secara progresif sesuai dengan tingkat penghasilan wajib pajak.

Dalam artikel ini, kita akan membahas lebih dalam tentang PPh Pasal 21, termasuk pengertian, dasar hukum, objek pajak, tarif pajak, cara menghitung dan menyetorkan pajak, serta sanksi atas pelanggaran yang dilakukan.

pph 21 adalah

Pajak Penghasilan (PPh) Pasal 21 merupakan salah satu jenis pajak yang penting dalam sistem perpajakan Indonesia. Berikut adalah 5 aspek penting terkait PPh Pasal 21:

- Pajak atas penghasilan

- Dibebankan kepada wajib pajak orang pribadi

- Tarif progresif

- Sumber pendapatan negara

- Sanksi bagi pelanggaran

PPh Pasal 21 dikenakan atas penghasilan yang berasal dari pekerjaan, usaha, dan/atau kegiatan lainnya. Tarif pajak yang dikenakan bersifat progresif, artinya semakin tinggi penghasilan, semakin tinggi pula tarif pajak yang dikenakan. PPh Pasal 21 merupakan salah satu sumber pendapatan negara yang cukup besar, selain Pajak Pertambahan Nilai (PPN) dan Pajak Bumi dan Bangunan (PBB). Bagi wajib pajak yang tidak memenuhi kewajiban perpajakannya, akan dikenakan sanksi sesuai dengan ketentuan yang berlaku.

Pajak atas penghasilan

Pajak atas penghasilan merupakan pajak yang dikenakan atas penghasilan yang diperoleh oleh wajib pajak, baik dari pekerjaan, usaha, maupun kegiatan lainnya. Pajak atas penghasilan ini merupakan salah satu komponen penting dari Pajak Penghasilan (PPh) Pasal 21.

PPh Pasal 21 sendiri merupakan jenis pajak yang dibebankan kepada wajib pajak orang pribadi atas penghasilannya. Dengan demikian, pajak atas penghasilan yang menjadi objek pajak PPh Pasal 21 adalah penghasilan yang diterima oleh wajib pajak orang pribadi, seperti gaji, upah, honorarium, dan lain-lain.

Memahami hubungan antara pajak atas penghasilan dan PPh Pasal 21 sangat penting dalam perpajakan Indonesia. Hal ini karena PPh Pasal 21 merupakan salah satu jenis pajak yang paling banyak dibayarkan oleh masyarakat. Selain itu, memahami hubungan ini juga dapat membantu wajib pajak dalam menghitung dan menyetorkan PPh Pasal 21 dengan benar.

Dibebankan kepada wajib pajak orang pribadi

PPh Pasal 21 dibebankan kepada wajib pajak orang pribadi atas penghasilan yang mereka peroleh. Hal ini berarti bahwa hanya individu yang memiliki penghasilan yang dikenakan PPh Pasal 21. Penghasilan yang dimaksud meliputi gaji, upah, honorarium, dan penghasilan lainnya yang diterima oleh wajib pajak orang pribadi.

-

Objek Pajak

Objek pajak PPh Pasal 21 adalah penghasilan yang diterima oleh wajib pajak orang pribadi, baik dari pekerjaan, usaha, maupun kegiatan lainnya.

-

Subjek Pajak

Subjek pajak PPh Pasal 21 adalah wajib pajak orang pribadi yang memperoleh penghasilan.

-

Tarif Pajak

Tarif pajak PPh Pasal 21 bersifat progresif, artinya semakin tinggi penghasilan, semakin tinggi pula tarif pajak yang dikenakan.

-

Cara Pemungutan

PPh Pasal 21 dipungut oleh pemberi kerja atau pihak lain yang melakukan pembayaran penghasilan kepada wajib pajak.

Dengan memahami hubungan antara PPh Pasal 21 dan wajib pajak orang pribadi, wajib pajak dapat lebih mudah dalam memahami kewajiban perpajakannya. Selain itu, hal ini juga dapat membantu wajib pajak dalam menghitung dan menyetorkan PPh Pasal 21 dengan benar.

Tarif progresif

Tarif progresif merupakan salah satu karakteristik penting dari PPh Pasal 21. Tarif progresif artinya tarif pajak yang dikenakan semakin tinggi seiring dengan semakin tingginya penghasilan wajib pajak.

Penerapan tarif progresif dalam PPh Pasal 21 bertujuan untuk mewujudkan keadilan dan pemerataan beban pajak. Dengan tarif progresif, wajib pajak dengan penghasilan lebih tinggi akan dikenakan tarif pajak yang lebih tinggi pula. Hal ini selaras dengan prinsip bahwa semakin tinggi penghasilan seseorang, semakin besar pula kemampuannya untuk membayar pajak.

Contohnya, seorang wajib pajak dengan penghasilan Rp5.000.000 per bulan akan dikenakan tarif pajak sebesar 5%, sedangkan wajib pajak dengan penghasilan Rp10.000.000 per bulan akan dikenakan tarif pajak sebesar 15%. Penerapan tarif progresif ini memastikan bahwa wajib pajak dengan penghasilan lebih tinggi berkontribusi lebih besar kepada penerimaan negara.

Sumber pendapatan negara

Pajak Penghasilan (PPh) Pasal 21 merupakan salah satu sumber pendapatan negara yang cukup besar. Hal ini dikarenakan PPh Pasal 21 dikenakan atas penghasilan yang berasal dari pekerjaan, usaha, dan/atau kegiatan lainnya yang dilakukan oleh wajib pajak orang pribadi.

-

Potensi penerimaan yang besar

Penghasilan dari pekerjaan, usaha, dan kegiatan lainnya merupakan sumber pendapatan yang sangat besar di Indonesia. Dengan mengenakan PPh Pasal 21 atas penghasilan tersebut, pemerintah dapat memperoleh potensi penerimaan pajak yang cukup besar.

-

Stabilitas penerimaan

PPh Pasal 21 merupakan sumber penerimaan pajak yang relatif stabil. Hal ini dikarenakan penghasilan dari pekerjaan, usaha, dan kegiatan lainnya cenderung tidak mengalami fluktuasi yang signifikan dalam jangka pendek.

-

Efisiensi pemungutan

PPh Pasal 21 dipungut oleh pemberi kerja atau pihak lain yang melakukan pembayaran penghasilan. Hal ini membuat pemungutan PPh Pasal 21 menjadi lebih efisien dan efektif.

-

Keadilan

PPh Pasal 21 dikenakan secara progresif, artinya tarif pajak yang dikenakan semakin tinggi seiring dengan semakin tingginya penghasilan. Hal ini sesuai dengan prinsip keadilan dalam perpajakan, dimana wajib pajak dengan kemampuan ekonomi yang lebih tinggi akan membayar pajak yang lebih besar.

Dengan demikian, PPh Pasal 21 merupakan sumber pendapatan negara yang penting karena potensinya yang besar, stabilitas penerimaan, efisiensi pemungutan, dan keadilan yang diterapkan.

Sanksi bagi pelanggaran

Setiap wajib pajak yang tidak memenuhi kewajiban perpajakannya, termasuk kewajiban dalam pemenuhan PPh Pasal 21, akan dikenakan sanksi sesuai dengan ketentuan yang berlaku.

-

Sanksi administratif

Sanksi administratif dapat berupa teguran, denda, hingga pencabutan izin usaha. Sanksi ini dikenakan kepada wajib pajak yang tidak memenuhi kewajiban pelaporan, pembayaran, atau pemotongan PPh Pasal 21.

-

Sanksi pidana

Sanksi pidana dapat berupa kurungan penjara dan/atau denda. Sanksi ini dikenakan kepada wajib pajak yang dengan sengaja tidak memenuhi kewajiban perpajakannya, termasuk kewajiban dalam pemenuhan PPh Pasal 21.

Dengan memahami sanksi yang dapat dikenakan, wajib pajak diharapkan dapat lebih patuh dalam memenuhi kewajiban perpajakannya. Pemenuhan kewajiban perpajakan yang baik akan berkontribusi pada penerimaan negara yang optimal, yang pada akhirnya akan digunakan untuk pembangunan dan kesejahteraan masyarakat.

Pertanyaan Umum tentang Pajak Penghasilan (PPh) Pasal 21

Pajak Penghasilan (PPh) Pasal 21 merupakan jenis pajak yang penting dalam sistem perpajakan Indonesia. Berikut adalah beberapa pertanyaan umum yang sering diajukan terkait PPh Pasal 21:

Pertanyaan 1: Siapa saja yang dikenakan PPh Pasal 21?

PPh Pasal 21 dikenakan kepada wajib pajak orang pribadi atas penghasilannya yang berasal dari pekerjaan, usaha, dan/atau kegiatan lainnya.

Pertanyaan 2: Bagaimana cara menghitung PPh Pasal 21?

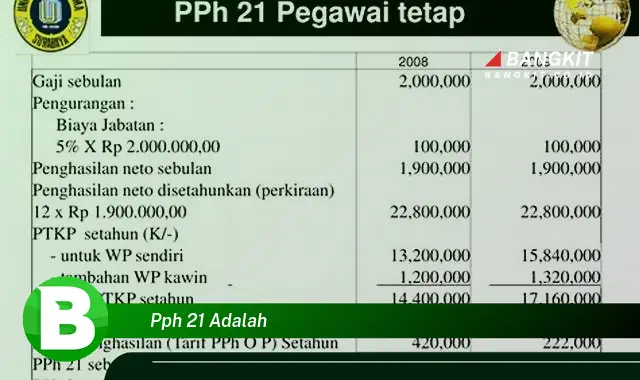

Cara menghitung PPh Pasal 21 adalah dengan mengalikan penghasilan kena pajak dengan tarif pajak yang berlaku. Tarif pajak PPh Pasal 21 bersifat progresif, artinya semakin tinggi penghasilan, semakin tinggi pula tarif pajak yang dikenakan.

Pertanyaan 3: Kapan PPh Pasal 21 harus dibayarkan?

PPh Pasal 21 harus dibayarkan setiap bulan paling lambat tanggal 10 bulan berikutnya setelah penghasilan diterima.

Pertanyaan 4: Apa saja sanksi bagi wajib pajak yang tidak memenuhi kewajiban PPh Pasal 21?

Wajib pajak yang tidak memenuhi kewajiban PPh Pasal 21 dapat dikenakan sanksi administratif berupa teguran, denda, hingga pencabutan izin usaha. Selain itu, wajib pajak juga dapat dikenakan sanksi pidana berupa kurungan penjara dan/atau denda.

Demikian beberapa pertanyaan umum terkait PPh Pasal 21. Memahami ketentuan-ketentuan PPh Pasal 21 sangat penting bagi wajib pajak untuk memenuhi kewajiban perpajakannya dengan benar dan terhindar dari sanksi.

Untuk informasi lebih lanjut, wajib pajak dapat menghubungi Kantor Pelayanan Pajak (KPP) terdekat atau mengunjungi situs resmi Direktorat Jenderal Pajak (DJP) di www.pajak.go.id.

Tips agar Pemenuhan PPh Pasal 21 Tepat dan Terhindar dari Sanksi

Pemenuhan kewajiban Pajak Penghasilan (PPh) Pasal 21 merupakan hal yang penting untuk dilakukan oleh wajib pajak orang pribadi. Berikut adalah beberapa tips agar pemenuhan PPh Pasal 21 tepat dan terhindar dari sanksi:

Pahami Penghasilan Kena Pajak

Ketahui jenis-jenis penghasilan yang termasuk objek PPh Pasal 21. Penghasilan kena pajak adalah penghasilan yang menjadi dasar pengenaan PPh Pasal 21, meliputi gaji, upah, honorarium, dan penghasilan lainnya.

Hitung PPh Pasal 21 dengan Benar

Gunakan tarif pajak PPh Pasal 21 yang sesuai dengan penghasilan kena pajak. Tarif pajak PPh Pasal 21 bersifat progresif, artinya semakin tinggi penghasilan kena pajak, semakin tinggi pula tarif pajak yang dikenakan.

Bayar PPh Pasal 21 Tepat Waktu

Bayarkan PPh Pasal 21 paling lambat tanggal 10 bulan berikutnya setelah penghasilan diterima. Pembayaran PPh Pasal 21 dapat dilakukan melalui bank atau kantor pos yang ditunjuk.

Laporkan PPh Pasal 21 Secara Teratur

Laporkan PPh Pasal 21 yang telah dibayarkan dalam Surat Pemberitahuan (SPT) Masa PPh Pasal 21. SPT Masa PPh Pasal 21 harus dilaporkan secara berkala setiap bulan.

Dengan mengikuti tips-tips di atas, wajib pajak dapat memenuhi kewajiban PPh Pasal 21 dengan tepat dan terhindar dari sanksi. Sanksi yang dapat dikenakan bagi wajib pajak yang tidak memenuhi kewajiban PPh Pasal 21 antara lain berupa teguran, denda, hingga pencabutan izin usaha.